Herausforderungen meistern und Chancen erkennen

In der schnelllebigen Welt der Immobilieninvestitionen hat das Jahr 2023 Anleger mit zahllosen Herausforderungen konfrontiert. Hochschnellende Inflationsraten, der Zusammenbruch prominenter Banken (wie der SVB) sowie anhaltende geopolitische Spannungen hatten massive Auswirkungen auf den Immobiliensektor. Doch inmitten all dieser Herausforderungen verbergen sich auch Chancen für diejenigen, die bereit sind, die stürmischen Gewässer der Branche zu durchschiffen.

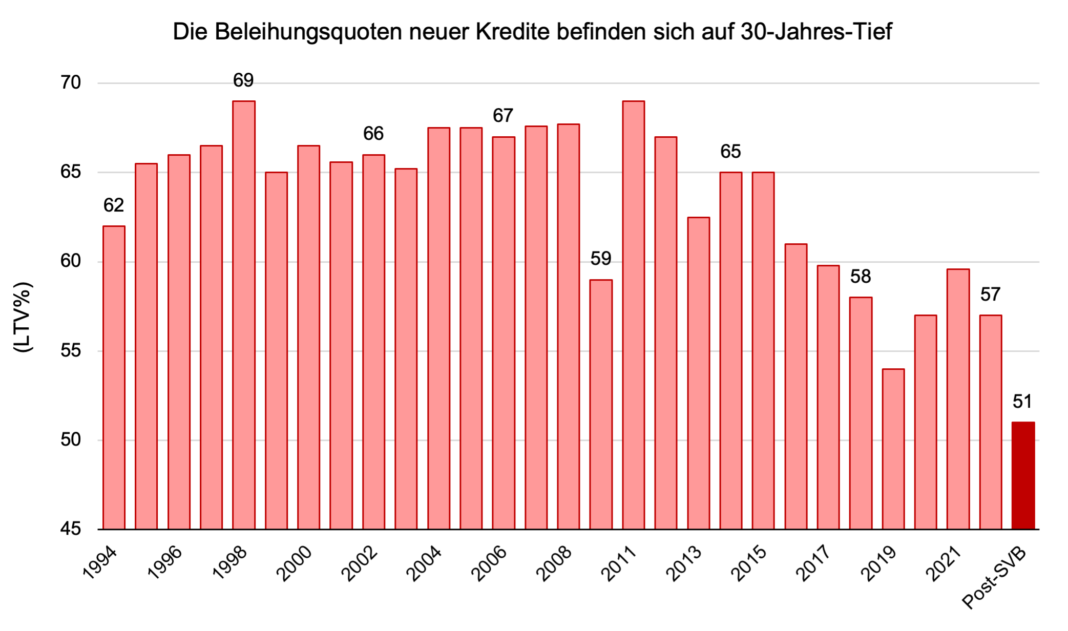

Eine der markantesten Auswirkungen der jüngsten Ereignisse ist die Zurückhaltung der Kreditgeber, die zu den niedrigsten Beleihungsquoten (Loan-to-Value, LTV) seit drei Jahrzehnten geführt hat. Ihre konservative Haltung zielt darauf ab, Risiken zu mindern und den Markt zu stabilisieren. Bei vielen Anlegern hat sie aber auch Sorgen über die Überbewertung von Immobilienobjekten sowie über Verlustrisiken geweckt. Folglich sind die Einstiegsbewertungen über verschiedene Sektoren und Standorte hinweg bereits um fünf bis 15 Prozent gesunken.

Grosse Zentralbanken haben einen konzentrierten und aggressiven Zinsanhebungszyklus eingeleitet, der die Eurozone in eine technische Rezession stürzt und die USA möglicherweise auf einen ähnlichen Kurs drängt. Obwohl mit einer Abschwächung der Inflation gerechnet wird, wird befürchtet, dass sie sich bei etwa drei bis vier Prozent einpendeln könnte. Das könnte die Zentralbanken dazu veranlassen, bis weit ins Jahr 2024 hinein Spitzenzinssätze beizubehalten. Vor diesem Hintergrund zeigten sich Immobilien als eine der ersten Anlageklassen, die mit den Auswirkungen der Unsicherheiten im gesamten Wirtschaftsspektrum konfrontiert wurden. Mit Widerständen verschiedenster Art kämpfend, sind sie unter Druck geraten.

Darüber hinaus hat die Entwicklung hin zu einem Umfeld erhöhter Zinsen auch die Finanzierungskosten für Immobiliendarlehen in die Höhe getrieben. Der damit verbundene Anstieg der Rückzahlungsbeträge hat viele Immobilienentwickler auf dem falschen Fuss erwischt, da sie sich während des vergangenen Jahrzehnts an rekordtiefe Zinsen gewöhnt hatten. Infolgedessen müssen Bauträger nun dringend Kapital freisetzen, um ihre Finanzlage zu verbessern und Vertragsbrüche zu vermeiden. Diese Notlage wird durch steigende Rohstoffpreise und den Arbeitskräftemangel noch verschärft, was die Branche zusätzlich unter Druck setzt.

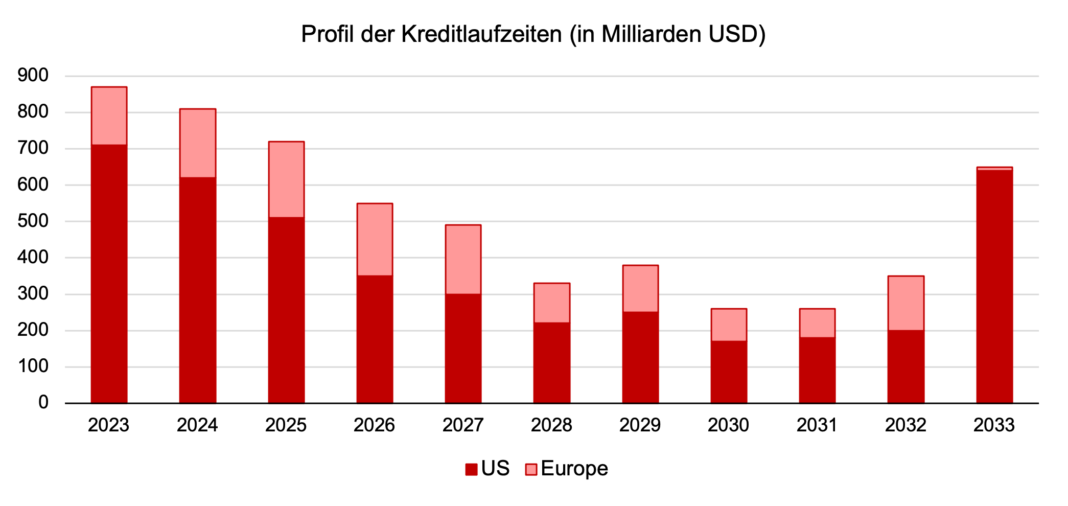

Zu guter Letzt haben schwindende Immobilienwerte und wirtschaftliche Ungewissheit traditionelle Kreditgeber wie etwa Banken vorsichtiger werden lassen. Strengere Kreditvergabestandards und eine selektive Kreditvergabepraxis sind zur Norm geworden. Hinzu kommt, dass ein erheblicher Teil der Schulden in den kommenden Jahren refinanziert werden muss, was die Kreditnehmer vor weitere Herausforderungen stellt.

In den vergangenen Monaten kam es immer wieder zu Fällen, in denen Immobilienentwickler trotz gesunder Bilanzen nicht in der Lage waren, genügend Kapital zu beschaffen, um von stark verbilligten, aber in guten Lagen bedeutender Städte Europas gelegenen Projekten zu profitieren.

Gestiegene Fremdkapitalkosten und knapper gewordene Finanzierungsmöglichkeiten gepaart mit sinkenden Immobilienvermögenswerten und Überschuldung haben einige Kreditnehmer in eine schwierige Lage gebracht. Es gibt zahlreiche Fälle von Immobilienfonds, Immobilienentwicklern, Family Offices und Privateigentümern, die unter der Last ihres massiven Engagements einen Ausweg in Form des Verkaufs ihrer Immobilien trotz wachsender Abschläge suchen.

Trotz all dieser Herausforderungen gibt es für Investoren mit genügend finanziellen Mitteln einen Silberstreif am Horizont. Die Zunahme von in Not geratenen Verkäufern sorgt für gute Anlagegelegenheiten. Diesen Trend haben Vermögensverwalter erkannt. Sie haben neue Investmentvehikel aufgelegt, die speziell darauf zugeschnitten sind, diese Chancen zu nutzen. Diese Vehikel haben eine Laufzeit von vier bis sechs Jahren und zielen darauf ab, verbilligte Immobilien zu erwerben. Solche Objekte werden anschliessend saniert und zu einem höheren Marktwert verkauft oder einer Aufwertung unterzogen, beispielsweise durch Aufstockung oder Umwandlung von gewerblichen Flächen in Wohnraum. Projekte dieser Art haben in der Regel einen Lebenszyklus von zwölf bis 30 Monaten und bieten relativ sichere Ausstiegsmöglichkeiten, insbesondere in Topstädten und stark gefragten Touristenregionen.

Zu Beginn des zweiten Halbjahrs 2023 ist es für Akteure des Immobilienmarkts von entscheidender Bedeutung, sich abzeichnende Trends genau zu beobachten und ihre Strategien entsprechend anzupassen. Der Übergang zu Desinflation deutet auf eine Veränderung der Marktdynamik hin, die Käufern neue Möglichkeiten eröffnet und Verkäufer zum Überdenken ihrer Preisstrategien anregt. Investoren müssen ihre Anlageansätze angesichts dieser voranschreitenden Dynamik neu bewerten. Indem sie gut informiert und reaktionsfähig bleiben, können die Akteure der Branche die Veränderungen des Umfelds bewältigen und in den kommenden Monaten fundierte Entscheidungen treffen.

Zusammenfassend lässt sich sagen, dass der Immobilienmarkt 2023 zwar vor Herausforderungen steht, aber auch Chancen für versierte Investoren bietet. Anpassungsfähige und gut informierte Anleger können in wertverfallenen Immobilienobjekten versteckte Perlen entdecken und von der sich verändernden Marktdynamik profitieren. Es ist an der Zeit, die Herausforderungen anzunehmen und darin künftige Chancen zu erkennen.

Weitere Informationen:

www.cic.ch